První část: Corbettův report: Jak společnost BlackRock dobyla svět (část 1/3)

Pokud jste četli první díl série Jak společnost BlackRock dobyla svět, víte, jak se společnost BlackRock stala z neznámé investiční firmy v 80. letech minulého století jedním z nejmocnějších správců aktiv na světě po globální finanční krizi v letech 2007-2008. Dozvíte se také, jak generální ředitel společnosti BlackRock Larry Fink neztrácel čas a využil nesmírného bohatství společnosti – s více než 10 biliony dolarů ve správě a pozicí jednoho ze tří největších institucionálních investorů ve zdánlivě všech společnostech z žebříčku Fortune 500 – k získání politické moci.

Fink a jeho nohsledi však neměli zájem získat moc jen pro ni samotnou. Ne, smyslem získání moci je její využití. Otázka tedy zní: jak tuto nově nabytou politickou moc využili?

Slyšeli jste o pandemii COVID-19? Pokud čtete Corbettův report, pak už pravděpodobně víte, že události posledních tří let neměly s virem vůbec nic společného. Ale pokud byla pandemie ve skutečnosti podvodem a ve skutečnosti nikdy nešlo o virovou nákazu, o co tedy šlo?

Na tuto otázku existuje samozřejmě mnoho odpovědí. Plandemie sloužila mnoha cílům a různí hráči na velké šachovnici měli své vlastní motivy, proč s ní hrát. Ale jednou z nejdůležitějších odpovědí – nemluvě o té, která je nejvíce přehlížena – je, že plandemie byla v podstatě finanční převrat. A celý tento převrat byl zinscenován (hádáte správně) společností BlackRock.

Minulý týden jsem představil stručnou historii společnosti BlackRock.

Příští týden se budeme zabývat systémem Aladin, podvodem ESG a tím, kam chce společnost BlackRock v budoucnu společnost posunout.

Tento týden se budeme zabývat narativem plandemie, dozvíme se o resetu „Going Direct (Přímá cesta)”, který je jeho jádrem, a zjistíme, jak společnost BlackRock provedla tento finanční převrat.

Chcete znát podrobnosti? Samozřejmě, že chcete. Pojďme se do toho ponořit.

ČÁST 2: PŘÍMÁ CESTA (Going Direct)

Minulý týden jsme ukončili naši malou lekci historie v roce 2019, který byl pro BlackRock mimořádně důležitý z hlediska převzetí planety.

V lednu téhož roku se Joe Biden s čepicí v ruce vydal do kanceláře Larryho Finka na Wall Street, aby získal požehnání tohoto finančního titána pro své prezidentské volby. („Jsem tu, abych pomohl,“ odpověděl prý Fink.)

22. srpna téhož roku se pak Larry Fink připojil k tak významným osobnostem, jako jsou Al „klimatický podvodník“ Gore, Chrystia „zmrazení účtu“ Freelandová, Mark „GFANZ“ Carney a sám Klaus „Bondovský padouch“ Schwab, ve správní radě Světového ekonomického fóra, což je organizace, která, jak nás WEF informuje, „slouží jako strážce poslání a hodnot Světového ekonomického fóra“. („Ale které hodnoty to přesně jsou?“ můžete se zeptat, „A co s tím má společného Yo-Yo Ma?“)

Naši pozornost však dnes upoutá jiná událost, která se odehrála 22. srpna 2019. Jak se ukázalo, 22. srpen byl nejen dnem, kdy Fink dosáhl svého globalistického rytířského titulu ve správní radě WEF, ale také dnem, kdy finanční převrat (později mylně označovaný jako „pandemie“) skutečně začal.

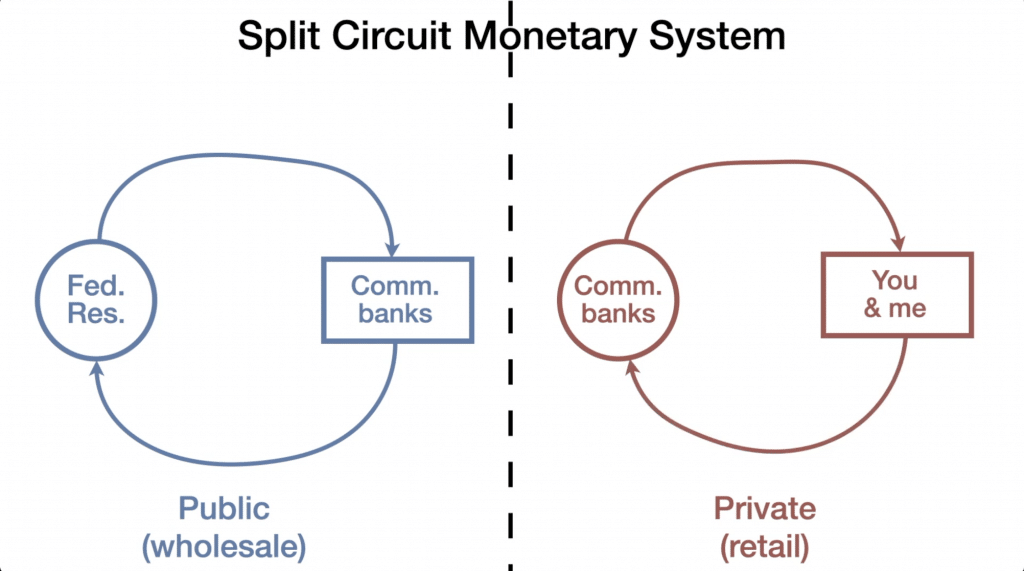

Abychom však pochopili, co se ten den stalo, musíme na chvíli porozumět struktuře amerického měnového systému. V bankovním systému (Velmi zjednodušeně pro snazší pochopení) existují dva druhy peněz: „bankovní peníze“ – peníze, které vy a já používáme k transakcím v reálné ekonomice, a „rezervní peníze“ – peníze, které banky drží v depozitu u Federálního rezervního systému. Tyto dva druhy peněz obíhají ve dvou oddělených peněžních okruzích, které se někdy označují jako maloobchodní okruh (bankovní peníze) a velkoobchodní okruh (rezervní peníze).

Abyste si ujasnili, co to vlastně znamená, doporučuji vám podívat se na nepostradatelná videa Johna Tita, zejména na „Mami, odkud se berou peníze? „, „Wherefore Art Thou Reserves? “ a „Larry and Carstens‘ Excellent Pandemic„.

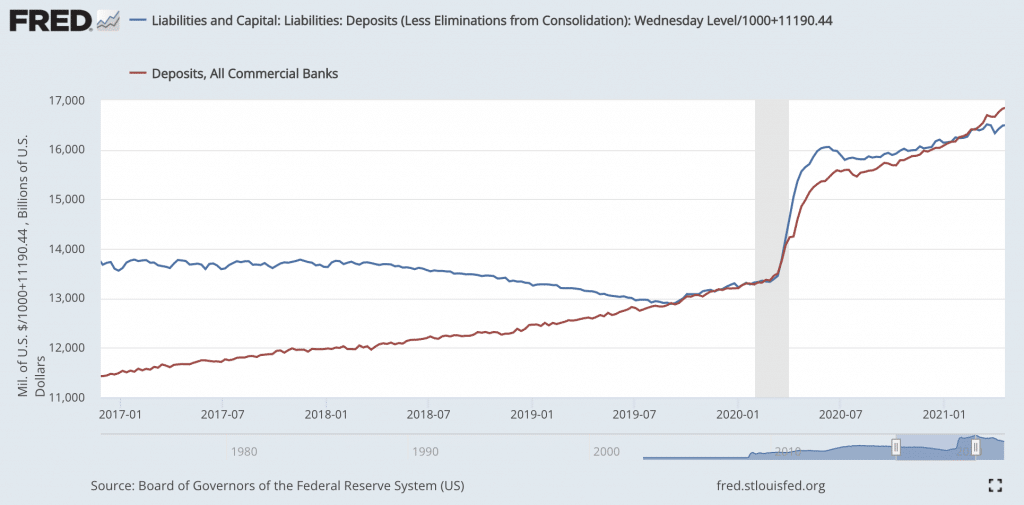

Podstata dvouokruhového systému však spočívá v tom, že Federální rezervní systém historicky nikdy nebyl schopen „tisknout peníze“ v tom smyslu, jak lidé tento pojem obvykle chápou. Je schopen vytvářet rezervní peníze, které mohou banky držet v depozitech u Fedu, aby splnily své kapitálové požadavky. Čím více rezerv mají u Fedu uloženo, tím více bankovních peněz mohou vykouzlit a půjčit do reálné ekonomiky. Rozdíl mezi rezervními penězi vytvořenými Fedem a bankovními penězi vytvořenými bankami funguje jako určitý druh přerušovače, a proto záplava rezervních peněz, kterou Fed vytvořil v důsledku globální finanční krize v roce 2008, nevedla k prudkému nárůstu vkladů komerčních bank.

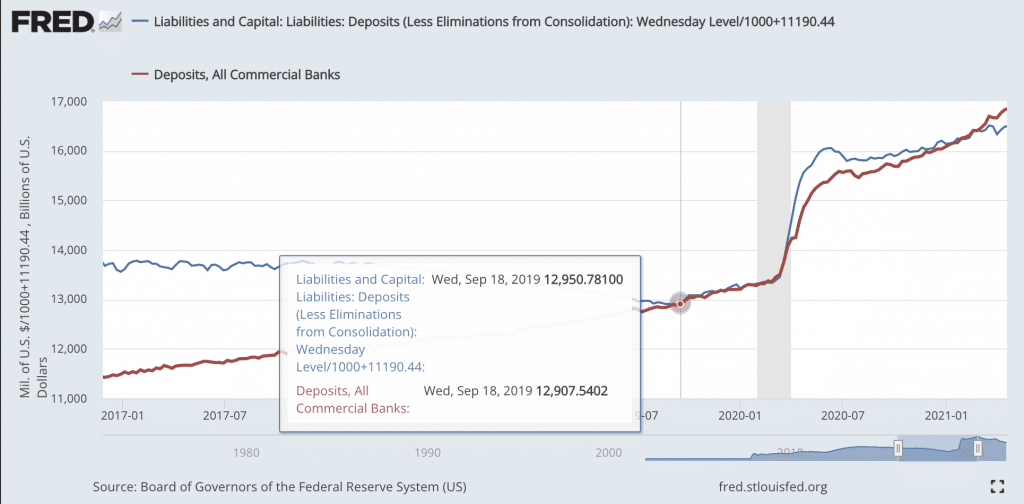

To se ale před třemi lety změnilo. Jak Titus poznamenává, v době pandemické finanční záchrany v roce 2020 se objem bankovních peněz uložených v komerčních bankách v USA – údaj, který nikdy nevykazoval žádnou korelaci s celkovým objemem rezerv uložených u Fedu – náhle zvýšil v souladu s bilancí Fedu.

Mezi záchranou v roce 2008 a záchranou v roce 2020 se něco stalo. Zatímco přílivová vlna rezervních peněz uvolněných na kapitalizaci bank v rámci předchozího záchranného balíčku si nenašla cestu do „reálné“ ekonomiky, peníze ze záchranného balíčku v roce 2020 si ji našly.

Co se stalo? Stala se společnost BlackRock.

Konkrétně 15. srpna 2019 zveřejnila společnost BlackRock zprávu s typicky nudným názvem „Jak se vypořádat s dalším poklesem: Od nekonvenční měnové politiky k bezprecedentní koordinaci politik.“ Ačkoli tento dokument nezaujal širokou veřejnost, vyvolal určitý tisk ve finančních médiích, a co je mnohem důležitější, vyvolal zájem houfu centrálních bankéřů, kteří se sjeli do Jackson Hole ve Wyomingu na každoroční Jackson Hole Economic Symposium konající se 22. srpna 2019 – přesně v den, kdy byl Fink jmenován do představenstva WEF.

Téma sympozia 2019, na kterém se setkávají centrální bankéři, tvůrci politik, ekonomové a akademici, aby diskutovali o ekonomických otázkách a možnostech politik, znělo „Výzvy pro měnovou politiku“ a dokument společnosti BlackRock, zveřejněný týden před akcí, byl pečlivě připraven tak, aby stanovil parametry této diskuse.

Není divu, že zpráva upoutala pozornost centrálních bankéřů. Koneckonců návrh společnosti BlackRock přišel s rodokmenem. Ze čtyř spoluautorů zprávy byli tři z nich sami bývalí centrální bankéři: Philipp Hildebrand, bývalý prezident Švýcarské národní banky, Stanley Fischer, bývalý místopředseda Federálního rezervního systému a bývalý guvernér Bank of Israel, a Jean Boivin, bývalý viceguvernér Bank of Canada.

Kromě autorství tohoto článku však mělo mít na světový měnový řád tak otřesný vliv to, co se v dokumentu „Jak se vypořádat s dalším poklesem“ skutečně navrhovalo.

Zpráva začíná konstatováním dilematu, v němž se centrální bankéři ocitli do roku 2019. Po letech kvantitativního uvolňování (QE) a ZIRP (politika nulových úrokových sazeb), a dokonce i kdysi nemyslitelné NIRP (politika záporných úrokových sazeb), bankéřům docházel prostor pro jejich činnost. Jak uvádí společnost BlackRock:

Současný prostor pro politiku světových centrálních bank je omezený a nebude stačit na reakci na výrazný, natož dramatický pokles. Konvenční i nekonvenční měnová politika funguje především prostřednictvím stimulačního působení nižších krátkodobých a dlouhodobých úrokových sazeb. Tento kanál je téměř vyčerpán: Třetina vládních dluhopisů a dluhopisů investičního stupně na rozvinutých trzích má nyní záporné výnosy a výnosy globálních dluhopisů se blíží svému potenciálnímu minimu. Další podpora nemůže záviset na poklesu úrokových sazeb.

Jediná další možnost, jak dostat peníze do ekonomiky (fiskální výdaje pod dohledem zákonodárců), byla v případě ekonomického krachu odsouzena k neúspěchu:

Fiskální politika může stimulovat aktivitu, aniž by se spoléhala na snížení úrokových sazeb – a celosvětově existují silné důvody pro výdaje na infrastrukturu, vzdělávání a obnovitelné zdroje energie s cílem zvýšit potenciální růst. Současné prostředí nízkých úrokových sazeb také vytváří větší fiskální prostor. Fiskální politika však obvykle není dostatečně pružná a její možnosti jsou omezené. Vzhledem k rekordnímu zadlužení ve světě by výrazné fiskální stimuly mohly zvýšit úrokové sazby nebo podnítit očekávání budoucí fiskální konsolidace, což by oslabilo a možná i eliminovalo jejich stimulační efekt.

Jaká byla odpověď společnosti BlackRock na tuto hádanku? Samozřejmě velký reset!

Ne Velký reset Klause Schwaba. Jde o jiný typ „velkého resetu“. Reset „Going Direct“ (Přímé cesty).

Bezprecedentní reakce je nutná, když se měnová politika vyčerpá a samotná fiskální politika nestačí. Tato reakce bude pravděpodobně zahrnovat „přímou cestu“: Přímá cesta znamená, že centrální banka najde způsob, jak dostat peníze centrální banky přímo do rukou spotřebitelů z veřejného a soukromého sektoru. Přímá cesta, kterou lze organizovat různými způsoby, funguje tak, že: V případě, že je tento tradiční nástroj centrální banky vyčerpán, je možné: 1) obejít kanál úrokových sazeb a 2) prosadit koordinaci politik tak, aby fiskální expanze nevedla ke kompenzačnímu zvýšení úrokových sazeb.

Autoři návrhu společnosti BlackRock dále zdůrazňují, že nemluví o pouhém bezhlavém vkládání peněz na účty. Jak spoluautor zprávy Phillip Hildebrand ve svém vystoupení pro agenturu Bloomberg v den vydání dokumentu nezapomněl zdůraznit, nejedná se o Bernankeho nápad s „vrtulníkovými penězi“. Stejně tak se nejednalo – jak se snažil zdůraznit spoluautor zprávy Jean Boivin ve svém vystoupení v lednu 2020 v podcastu společnosti BlackRock, kde o této myšlence diskutoval – o verzi moderní měnové teorie (MMT), kdy vláda jednoduše natiskne bankovní peníze, aby je mohla utratit přímo v ekonomice.

Ne, mělo jít o proces, v jehož rámci by byly vytvořeny účelové nástroje – které by se nazývaly „stálé nouzové fiskální nástroje“ (SEFF) -, které by poskytovaly bankovní finanční injekce přímo na komerční účty různých subjektů veřejného nebo soukromého sektoru. Na tyto SEFFs by dohlíželi samotní centrální bankéři, čímž by se zkřížily toky dvou měnových okruhů způsobem, který tu dosud nebyl.

Jakákoli další opatření ke stimulaci hospodářského růstu budou muset jít nad rámec úrokového kanálu a „přejít na přímý kanál“, kdy centrální banka připisuje peníze přímo na účty soukromého nebo veřejného sektoru. Ať tak či onak, bude to znamenat dotování výdajů – a takové opatření by bylo ze své podstaty spíše fiskální než měnové. To lze provést přímo prostřednictvím fiskální politiky nebo rozšířením souboru nástrojů měnové politiky o nástroj, který bude mít fiskální povahu, například uvolnění úvěrů formou nákupu akcií. Z toho vyplývá, že účinný stimul by vyžadoval koordinaci měnové a fiskální politiky – ať už implicitní, nebo explicitní. [Zvýraznění přidáno.]

Dobře, shrňme si to. Dne 15. srpna 2019 přišla společnost BlackRock s návrhem, v němž vyzývá centrální banky, aby v případě dalšího poklesu přijaly zcela bezprecedentní postup přímých peněžních injekcí do ekonomiky. Poté se 22. srpna 2019 sešli centrální bankéři celého světa ve Wyomingu na svém každoročním shromáždění, aby diskutovali právě o těchto myšlenkách.

Takže? Poslechli centrální bankéři BlackRock? To si pište, že ano!

Vzpomínáte si, jak se vklady komerčních bank poprvé v historii začaly pohybovat v souladu s bilancí Fedu? Tak se na to podíváme znovu, ne?

Nebyla to záchrana v březnu 2020, kdy začala korelace mezi účetní rozvahou Fedu a vklady komerčních bank – výmluvný příznak záchrany ve stylu BlackRock „přímá cesta“. Ve skutečnosti to bylo v září 2019 – měsíce před tím, než se plandemie zableskla v oku Billa Gatese – kdy jsme začali pozorovat, jak si měnová kreace Federálního rezervního systému nachází cestu přímo do maloobchodního peněžního oběhu.

Jinými slovy, necelý měsíc poté, co společnost BlackRock navrhla tento nový revoluční typ fiskální intervence, začaly centrální banky právě tuto myšlenku realizovat. Reset přímé cesty – lépe řečeno finanční převrat – začal.

Jistě, tato přímá intervence byla později kompenzována dalším podvodem Fedu, který vnutil vkladatelům další státní dluh, ale to je jiný příběh. Jde o to, že pečeť na láhvi s přímým zásahem byla porušena a netrvalo dlouho a centrální bankéři měli dokonalou záminku, jak celou tuto láhev vrazit veřejnosti do chřtánu. To, co nám bylo řečeno jako „pandemie“, byla ve skutečnosti na finanční úrovni jen záminka pro naprosto bezprecedentní pumpování bilionů dolarů z Fedu přímo do ekonomiky.

Příběh o tom, jak přesně byl během záchranných opatření v roce 2020 proveden přímý reset, je fascinující a doporučuji vám, abyste se do této králičí nory ponořili, pokud vás to zajímá. Pro dnešní účely však postačí pochopit, co centrální bankéři z přímého resetu získali: možnost převzít fiskální politiku a začít inženýrsky řídit ekonomiku hlavní ulice více… no, přímo.

Ptáte se, co z toho společnost BlackRock získala? No, když přišel čas rozhodnout, koho povolat k řízení podvodu s finanční záchranou v době plandemie, hádejte, na koho se Fed obrátil? Pokud jste hádali BlackRock, pak máte (bohužel) naprostou pravdu!

Ano, v březnu 2020 si Federální rezervní systém najal společnost BlackRock, aby spravovala tři samostatné záchranné programy: program cenných papírů krytých komerčními hypotékami, nákupy nově vydaných podnikových dluhopisů a nákupy stávajících dluhopisů investičního stupně a úvěrových ETF.

Jistě, tato záchranná bonanza nebyla pro BlackRock jen další záminkou, jak získat přístup k vládním penězům a rozdělit prostředky podnikům ve svém vlastním portfoliu, i když to tak jistě bylo.

A nešlo jen o další naléhavou situaci, kdy předseda Federálního rezervního systému musel dát Larryho Finka na rychlé vytáčení – nejen proto, aby BlackRock zasypal zakázkami bez nabídek, ale také proto, aby spravoval jeho vlastní portfolio – i když i to jistě bylo.

Pro společnost BlackRock to byla také vhodná záminka, aby se zbavila jednoho ze svých nejcennějších aktiv: iShares, souboru burzovně obchodovaných fondů (ETF), který v roce 2009 koupila od společnosti Barclays za 13,5 miliardy dolarů a který se do roku 2020 rozrostl na 1,9 bilionu dolarů.

Pam a Russ Martensovi, kteří se na svém blogu Wall Street On Parade věnují společnosti BlackRock již několik let, to podrobně popsali ve svém článku „BlackRock zachraňuje své ETF penězi Fedu a daňoví poplatníci nesou ztráty„:

V rámci programu Fedu na podporu trhu s podnikovými dluhopisy může společnost BlackRock nakupovat své vlastní ETF na podnikové dluhopisy. Podle pondělní zprávy časopisu Institutional Investor společnost BlackRock jménem Fedu „nakoupila od 12. do 19. května ETF investičního stupně a ETF s vysokým výnosem v hodnotě 1,58 miliardy dolarů, přičemž fondy iShares společnosti BlackRock představovaly 48 % tržní hodnoty 1,307 miliardy dolarů na konci tohoto období, uvedla společnost ETFGI ve zprávě z 30. května“.

Co by na tom mohlo být špatného, kdybyste uzavírali smlouvy bez nabídek a nakupovali vlastní výrobky? Aby to bylo ještě horší, stimulační zákon známý jako CARES Act vyčlenil 454 miliard dolarů z peněz daňových poplatníků na pokrytí ztrát v záchranných programech zřízených FEDem. Celkem 75 miliard dolarů bylo vyčleněno na pokrytí ztrát z programů nákupu podnikových dluhopisů, které spravuje společnost BlackRock. Vzhledem k tomu, že společnost BlackRock může nakupovat své vlastní ETF, znamená to, že daňoví poplatníci ponesou ztráty, které by jinak připadly společnosti miliardáře Larryho Finka a investorům.

V době, kdy byla oznámena smlouva Fedu se společností BlackRock o správě programu nákupu ETF, se novináři z The New York Times pokusili tento podvod zakrýt poukazem na to, že smlouva, kterou Fed podepsal, zajistí, že BlackRock „nebude vydělávat více než 7,75 milionu dolarů ročně za hlavní portfolio dluhopisů, které bude spravovat“, a že firmě „bude rovněž zakázáno vydělávat na poplatcích z prodeje dluhopisových burzovně obchodovaných fondů, což je segment trhu, kterému dominuje“.

To ovšem zcela (a nepochybně záměrně) pomíjí podstatu věci.

Jak uvedl deník The Wall Street Journal v září 2020, příjmy společnosti BlackRock vzrostly ve druhém čtvrtletí roku 2020 o 11,5 % na 261 milionů USD díky nárůstu ETF spravovaných společností BlackRock o 34 miliard USD. Jak ve zprávě poznamenal Bharat Ramamurti, člen kongresového orgánu dohlížejícího na koronavirové stimulační programy Fedu, zásadní podvod, který společnost BlackRock provedla, není zrovna raketová věda.

I když se společnost BlackRock vzdá svých poplatků z nákupů, které provádí Fed, skutečnost, že je s tímto programem spojena, znamená, že se do fondů BlackRock vrhnou další investoři. Společnost BlackRock z těchto toků samozřejmě generuje poplatky. Takže v konečném důsledku je to pro BlackRock velmi lukrativní.

Čísla mluví sama za sebe. Poté, co bylo společnosti BlackRock umožněno zachránit své vlastní fondy ETF pomocí nově vyčleněných peněz Fedu, iShares opět prudce vzrostly a v loňském roce překonaly objem spravovaných aktiv 3 biliony dolarů.

Nebyl to však jen Fed, kdo společnosti BlackRock rozbalil červený koberec, aby mohla realizovat záchranný plán, který sama vytvořila. Bankéři z celého světa se vyloženě přetrhli, aby získali BlackRock pro řízení svých tržních intervencí.

V dubnu 2020 oznámila Bank of Canada, že najímá (koho jiného?) poradenskou společnost BlackRock Financial Markets Advisory (FMA), aby jí pomohla řídit její vlastní program nákupu podnikových dluhopisů v hodnotě 10 miliard dolarů. V květnu 2020 si pak švédská centrální banka Riksbank rovněž najala společnost BlackRock jako externího poradce, aby provedla „analýzu švédského trhu s podnikovými dluhopisy a posouzení možných variant uspořádání potenciálního programu nákupu aktiv podnikových dluhopisů“.

Jak jsme se dozvěděli v první části této studie, globální finanční krize vynesla společnost BlackRock na mapu, upevnila její dominantní postavení na světové scéně a katapultovala Larryho Finka do pozice královské rodiny Wall Street. S přímým resetem 2020 však společnost BlackRock skutečně dobyla planetu. Nyní diktovala intervence centrálních bank a následně vystupovala ve všech možných rolích a v přímém rozporu s pravidly střetu zájmů, kdy vystupovala jako konzultant a poradce, jako manažer, jako kupující, jako prodávající a jako investor jak s Fedem, tak se samotnými bankami, korporacemi, penzijními fondy a dalšími subjekty, které zachraňovala.

Ano, s příchodem plandemie si společnost BlackRock upevnila svou pozici Společnosti, která vlastní svět.

Přesto nám opět zůstává stejná neodbytná otázka: Co chce společnost BlackRock s touto mocí udělat? Co je schopna udělat? A jaké jsou cíle Finka a jeho souputníků?

Odpověď, kterou probereme příští týden, je, že společnost BlackRock se nyní snaží ohýbat lidskou společnost podle své vůle a ovlivňovat tak běh civilizace.

Zůstaňte naladěni na třetí část tohoto seriálu, ve které se podíváme do křišťálové koule a uvidíme budoucnost podle společnosti BlackRock…

Překlad: David Formánek

2 Responses

To podstatné Kdo jsou skuteční investoři ,této společnosti jsme se zatím nedočetli .

Ahoj Davide.

Bolo by možné pod každý článok dať jeho verziu v PDF alebo nejakom textovom editore WORD či WRITER?

Dá sa to potom lepšie tlačiť a čítať.

Ďakujem.